Veel ondernemers die ik spreek starten vanuit een eenmanszaak, maar als hun bedrijf groeit nemen de risico’s toe en overwegen ze een BV. Hierdoor kun je de kans op aansprakelijkheid privé sterk terugbrengen, maar er kan wel een verzekeringspremie aan zitten in de vorm van meer belasting. Hoeveel dat is hangt af van je bedrijfsresultaat, dus je opbrengsten min je kosten zonder daar een salaris in mee te nemen.

Bereken het verschil in belasting tussen een eenmanszaak en BV

Deze bovenstaande tool laat je eenvoudig het verschil zien tussen werken vanuit een eenmanszaak en werken vanuit een BV. Vul in wat jij denkt aan winst te maken (je omzet min alle kosten, behalve die van jouzelf) en hoeveel salaris je jezelf wilt toekennen bij een BV. Voor beide scenario’s zie je dan hoeveel belasting je in totaal betaalt, en hoeveel je zelf overhoudt.

Laat de uitkomsten altijd checken door een professional voor je hier beslissingen op neemt. Bij een resultaat van meer dan € 250.000 of bij persoonlijke aftrekposten als een hypotheek kunnen uitkomsten verschillen.

Fiscale verschillen tussen zzp en BV in 2026

Als zzp’er in een eenmanszaak keer je gewoon winst uit aan jezelf, en die winst wordt als inkomen belast in box 1, verminderd met de ondernemersaftrek en de MKB-winstvrijstelling. Als je werk doet voor een BV waar je een aanmerkelijk belang in hebt, dan ben je ‘Directeur Groot Aandeelhouder’ ofwel DGA en moet je jezelf een ‘gebruikelijk loon’ uitkeren in box 1, waarvoor in 2026 het bedrag van € 58.000 als de standaard geldt. De rest van de opbrengsten kun je als winst uitkeren in box 2. In beide boxen betaal je belasting, maar de opbouw en percentages zijn anders.

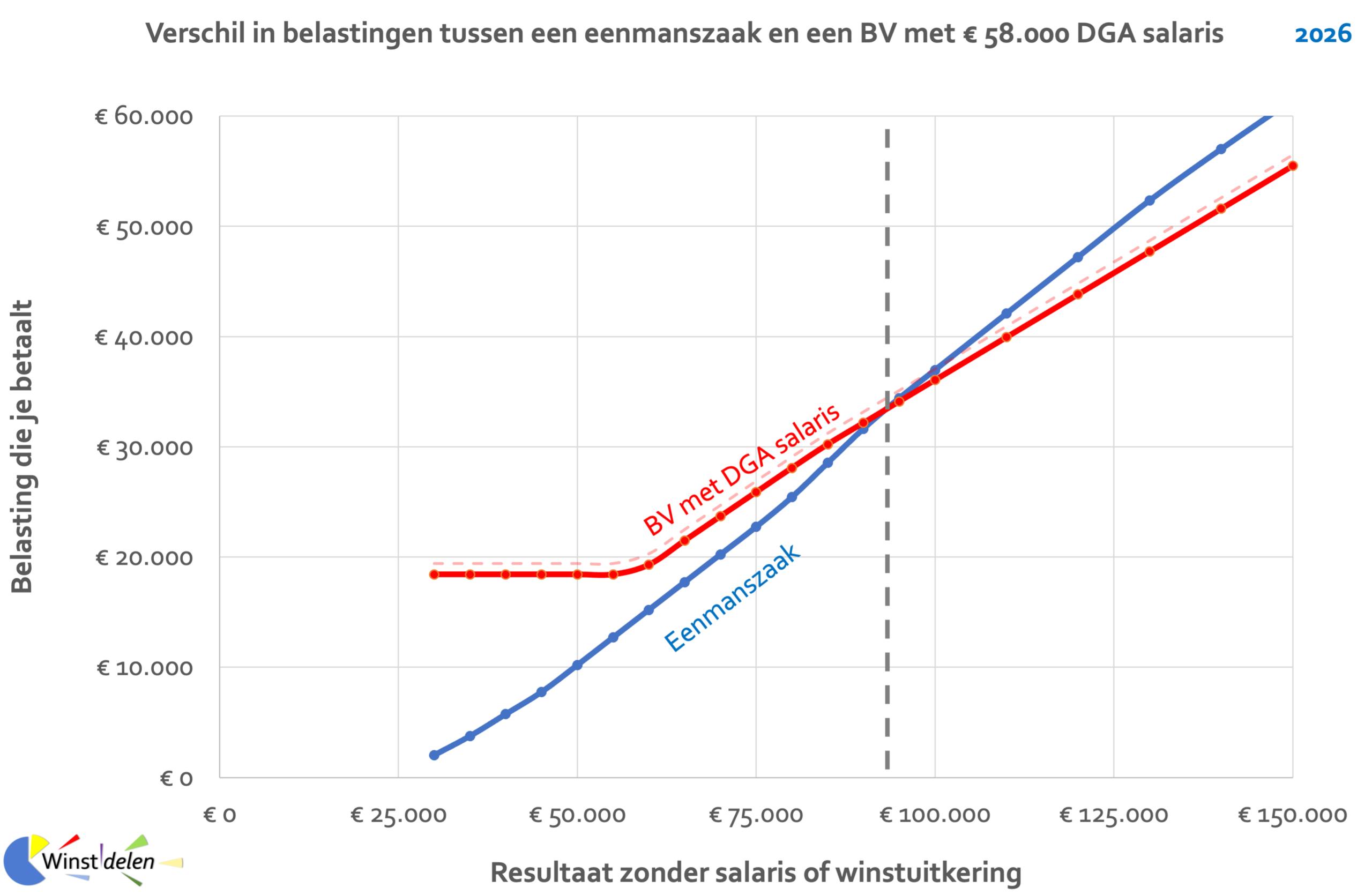

Dit leidt tot het volgende vergelijk voor 2026:

In dit vergelijk zit natuurlijk een groot aantal veronderstellingen:

Voor de eenmanszaak:

- Je kunt gebruik maken van de zelfstandigenaftrek van € 1.200, maar je maakt geen gebruik van de startersaftrek.

- Na de zelfstandigenaftrek gaat er eerst nog 12,70% MKB winstvrijstelling van de omzet af voordat je belasting berekend wordt.

- Die belasting wordt berekend tegen 35,75% en vervolgens 37,56%, en boven € 78.426 tegen 49,50%. Je aftrekposten gaan echter altijd tegen het middelste percentage. Je maakt gebruik van de arbeidskorting en algemene heffingskorting.

- Je betaalt apart de inkomensafhankelijke bijdrage Zorgverzekeringswet die op kan lopen tot € 4843.

Voor de BV met DGA-salaris:

- Het DGA salaris is 58.000 euro, let op want hierbij is een aantal kanttekeningen te maken.

- Over dit DGA salaris betaal je deels 35,75% en deels 37,56% belasting, en je maakt gebruik van de arbeidskorting en de algemene heffingskorting.

- Je betaalt apart de de inkomensafhankelijke bijdrage Zorgverzekeringswet van € 3.538.

- Het bedrijfsresultaat dat geen salaris is, is winst voor de BV. Deze winst wordt eerst met 19% vennootschapsbelasting verminderd, ik ga ervan uit dat je het restant meteen naar privé uitkeert en daarover 24,5% aanmerkelijk belang belasting betaalt.

Bij een bedrijfsresultaat van circa € 60.000 betaal je in een BV circa € 4000 meer belasting. Daarboven neemt dit af doordat, in eerste instantie doordat bij de eenmanszaak de inkomensafhankelijke premie zorgverzekeringswet doorstijgt, en daarna omdat de hogere schaal voor de inkomstenbelasting hier begint, terwijl je met een BV je winst tegen een gecombineerd VPB en AB tarief van 38,85% kunt uitkeren.

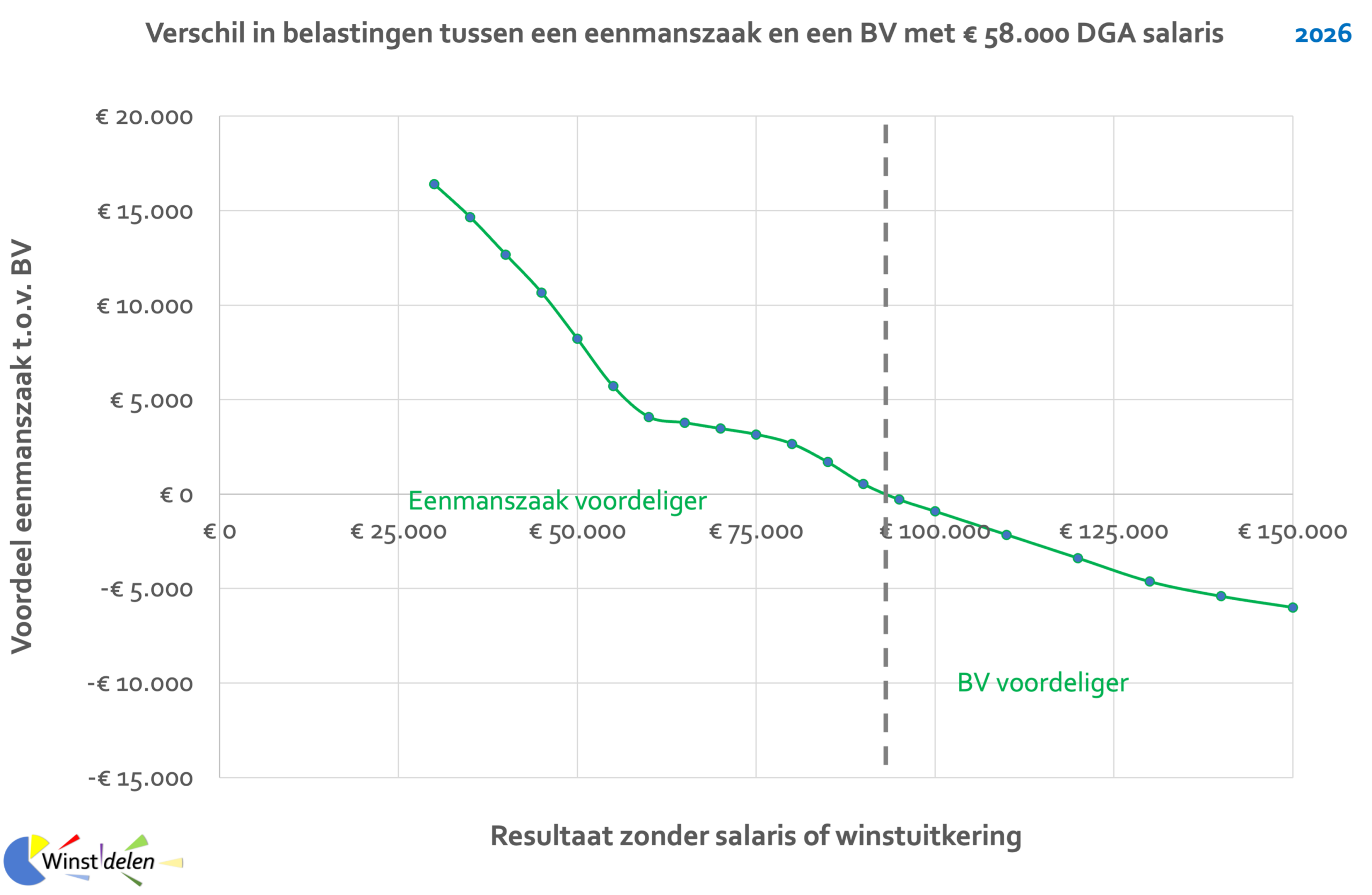

Met bovenstaande uitgangspunten ligt het omslagpunt tussen eenmanszaak en BV fiscaal gezien rond € 93.000. Als je de extra administratieve kosten voor de BV meeneemt, zoals een salarisadministratie en de VPB aangifte (de dunne gestreepte lijn), dan ligt het omslagpunt rond de € 100.000. Hieronder wordt het verschil nog apart weergegeven.

Het minimum DGA salaris of loon in 2026

De belastingdienst stelt dat als je als je meer dan 5% van de winst- of zeggenschapsrechten van een BV hebt waarvoor je werkt, dat je dan Directeur Groot Aandeelhouder bent (DGA) en je dus een gebruikelijk loon moet uitkeren.

Het gebruikelijk loon moet minimaal het hoogste bedrag zijn van de volgende bedragen:

- het loon uit de meest vergelijkbare dienstbetrekking

- het loon van de meestverdienende werknemer bij de vennootschap of van de meestverdienende werknemer van een verbonden vennootschap van de werkgever

- ten minste € 58.000 in 2026 (in 2025 en 2024 was dat € 56.000). Dit gebruikelijk loon wordt regelmatig geïndexeerd.

Dit maakt het erg ongunstig om bij een laag bedrijfsresultaat vanuit een BV te werken. Je kunt alleen van dit salaris afwijken als je kunt beargumenteren dat voor het werk dat je doet een lager salaris dan € 58.000 gebruikelijk is. Dat kan bijvoorbeeld iemand anders de managementtaken doet en jij alleen het uitvoerende werk, en voor dat werk is een cao-loon beschikbaar. Part-time werken is geen reden om het gebruikelijk loon te verlagen.

Wat heb ik niet meegenomen?

Met de getoonde opbrengsten heb ik geen hoge VPB en AB tarieven meegerekend omdat die binnen dit bereik niet relevant zijn. Ook de mogelijkheid van een oudedagsvoorziening of andere aftrekbare pensioenpremies is niet meegenomen, beide vormen hebben hier faciliteiten voor, maar dit zal niet veel effect hebben op het verschil. Ook andere aftrekken zoals hypotheekrente of mogelijkheden om aftrekposten met een partner te verdelen zijn niet meegenomen.

Een BV heeft als voordeel dat je niet verplicht bent om elk jaar dividend uit te keren, je kunt het ook in je BV houden. Als je het geld privé niet opmaakt dan scheelt dit heffing in box 3. Maar wat veel BV eigenaren neigen te vergeten is dat je alsnog belast wordt als je ooit het geld wilt uitkeren naar privé, en dat je dan AB-heffing betaalt over het bedrag inclusief rendement dat je hebt gemaakt. Daarnaast kun je in de komende jaren in box 3 bezwaar maken tegen het forfaitair rendement als je werkelijke rendement lager is.

Ik ben er ook vanuit gegaan dat je je verloont vanuit een BV waar jij zelf de baas bent, zodat je geen premies werknemersverzekeringen hoeft af te dragen. En ik ben er van uit gegaan dat je alle winst zelf houdt, omdat je geen winstdeling of SAR-regeling hebt.

Belasting BV en eenmanszaak door de jaren heen

De getallen verschillen per jaar, afhankelijk van de beleidsmatige ideeën en budgettaire tekorten in Den Haag. Daarnaast worden belastingschalen jaarlijks voor inflatie gecorrigeerd. Hieronder staat een overzicht van de wijzigingen in de afgelopen jaren:

| Jaar | Wijzigingen eenmanszaak | Wijzigingen BV | Omslagpunt |

| 2021 | MKB Winstvrijstelling op 14%, Zelfstandigenaftrek € 6.670 Beperking MKB-winstvrijstelling tot enkel lage tarief | Lage VPB-tarief naar 15% AB-tarief naar 26,9% Standaard DGA salaris € 47.000 | € 88.000 |

| 2022 | Zelfstandigenaftrek € 6.310 | Standaard DGA-salaris € 48.000 | € 95.000 |

| 2023 | Zelfstandigenaftrek € 5.030 | AB-heffing gesplist naar laag en hoog tarief. Lage AB-tarief 24,5%, lage VPB-tarief naar 19% Standaard DGA-salaris naar € 51.000 | € 98.000 |

| 2024 | Zelfstandigenaftrek € 3.750 MKB-winstvrijstelling naar 13,33% | Standaard DGA-salaris naar € 56.000 | € 92.000 |

| 2025 | Zelfstandigenaftrek € 2470 MKB-winstvrijstelling naar 12,70% | Algemene heffingskorting wordt berekend over het verzamelinkomen, dus inclusief box 2 | € 95.000 |

| 2026 | Zelfstandigenaftrek € 1200 | Standaard DGA salaris naar € 58.000 | € 93.000 |

Het omslagpunt voor een BV schommelt elk jaar maar lijkt naar beneden te gaan, vooral door de afbouw van de zelfstandigenaftrek. Hierdoor stijgt de belastingdruk voor eenmanszaken. Voor de meeste ondernemers in een eenmanszaak is dit redelijk goed gecompenseerd door de verhoging van de arbeidskorting, maar die geldt ook voor de DGA van de BV. In 2025 ging het omslagpunt weer even omhoog door een systeemwijziging: omdat ook dividenduitkeringen vanuit de BV worden meegerekend bij de algemene heffingskorting: deze loopt af bij hogere inkomsten, en dus stijgt de belastingdruk.

Conclusie: waarom werken vanuit je eigen BV?

Er kunnen een aantal redenen zijn waarom je vanuit een BV wilt werken:

- Je wilt je aansprakelijkheid privé inperken.

- Het is fiscaal gunstiger omdat je bedrijfsresultaat exclusief de vergoeding voor jouw werk hoger is dan € 93.000.

- Je werkt alleen maar voor één organisatie, weliswaar zelfstandig, maar je kunt niet meer hard maken dat je ‘voor eigen rekening en risico’ een onderneming drijft. Jarenlang alleen maar factureren aan een eigen BV of, een coöperatie waar je lid van bent of een vaste opdrachtgever levert het risico op dat je tegen ‘resultaat uit overige werkzaamheden’ wordt aangeslagen, wat nog duurder is dan werken van uit je BV.

Met name als je nog niet aan de € 60.000 bedrijfsresultaat komt is een eenmanszaak duidelijk voordeliger. Wellicht kun je dan je risico’s afdekken door goede algemene voorwaarden of door een beroepsaansprakelijkheidsverzekering.

Voor het voorkomen van een fictief dienstverband door schijnzelfstandigheid maakt het niet uit of je vanuit een BV of eenmanszaak werkt. Hoogstens zal de handhaving zich eerder richten op de eenmanszaken, omdat daar de meeste belastingvoordelen worden genoten.

Veelgestelde vragen

Wanneer is een BV fiscaal gunstiger dan een eenmanszaak?

Dit is grofweg vanaf een bedrijfsresultaat (voor winstuitkering of salaris) van € 93.000, maar dat hangt wel sterk af van het DGA salaris dat gebruikelijk is. Als dit hoger ligt dan de standaard van € 58.000, blijft een eenmanszaak langer de voorkeur hebben.

Waarom een BV in plaats van een eenmanszaak?

Hiervoor kunnen verschillende redenen zijn:

– Omdat dit fiscaal gunstiger is, vanaf circa € 93.000 bedrijfsresultaat.

– Omdat je risico’s voor privé aansprakelijkheid wilt afdekken.

– Omdat je grotendeels via je BV werkt en geen ondernemer voor de inkomstenbelasting meer kunt zijn.

Betaal ik met een BV minder belasting?

Ten opzicht van een eenmanszaak of vof betaal je met een BV alleen maar minder belasting als je al een flink bedrijfsresultaat hebt, reken op meer € 93.000 per persoon. Deze getallen wisselen per jaar en hangen ook af van je persoonlijke situatie.

Waar ligt het omslagpunt tussen een eenmanszaak en BV?

Dat ligt nu in 2026 bij een bedrijfsresultaat (voor uitkering van winst of salaris) van circa € 93.000. Dit wat vroeger hoger en het lijkt alsof dit omslagpunt nog verder gaat dalen, zie de grafiek.

Wordt de AOV ook verplicht voor een DGA

Nee, zoals de wetgeving nu is komt de verplichte AOV er alleen maar voor ondernemers wiens inkomsten in box 1 vallen, dus eenmanszaken en enkele andere categorieën. Een DGA (directeur groot aandeelhouder) is in dienst van zijn of haar BV en valt niet onder de regeling.

Wat is het effect van de verplichte AOV op het omslagpunt van eenmanszaak naar BV?

Door de verplichte AOV wordt het sneller gunstig om over te stappen naar een BV, tenminste als je de dekking die de AOV biedt negeert of de kans is klein dat je er gebruik van maakt, bijvoorbeeld als je relatief jong bent.

Is het fiscale verschil tussen een BV en eenmanszaak groot?

Dat hangt af van je bedrijfsopbrengsten voor je daar een salaris of winstuitkering vanaf haalt. Grofweg onder een ton betaal je bij een eenmanszaak minder belasting.

Wat is het belastingverschil tussen BV en vof?

Bij de vof betalen de vennoten elk inkomstenbelasting over hun deel van de winst. Bij een BV krijgen beide een salaris en mogelijk een winstuitkering, waarover ze belasting betalen. Bij een resultaat van grofweg 100.000 euro per persoon is een BV fiscaal gunstiger, maar vanwege onderlinge aansprakelijkheid wil je wellicht al bij een kleiner resultaat in een BV.

Moet ik mijn eenmanszaak omzetten naar een BV?

Dat kan fiscaal gunstig zijn als je een bedrijfsresultaat hebt voor uitkering van winst of salaris van circa een ton. Daarnaast kan het een goede keuze zijn voor het afdekken van persoonlijke aansprakelijkheid, of als je niet voldoet aan de criteria om ondernemer voor de inkomstenbelasting te zijn.

Wat is een besloten vennootschap (BV)?

Een BV is een bedrijfsvorm waarin je zowel alleen als met anderen kunt ondernemen, en jullie elk alleen je ingebrachte tijd en geld kwijt kunnen raken. Een BV kan overeenkomsten aangaan, personeel hebben en vastgoed bezitten.

Wat is het minimum DGA-salaris voor 2026

Je DGA salaris voor 2026 moet minimaal € 58.000 zijn, tenzij je kunt aantonen dat een lager salaris reëel is voor een full-time dienstverband. Op de keuze voor een eenmanszaak of BV heeft dit slechts beperkte invloed.